本記事では証券業界に特化してデジタルマーケティングのインハウス化について解説していきます。

証券業界の関係者はもちろんですが、それ以外の業界に所属する方々も他業界の事例や課題などについて理解することができると思いますので、ぜひ最後までご覧ください。

この記事でわかること

・証券業界でのインハウス化業務と事例

・インハウス化の進め方と絶対に抑えるべきポイント

・証券業界でインハウス化すべき業務とコストパフォーマンス

証券業界のマーケティング業務の特徴

証券業界のマーケティング業務は、他の業界と比べて非常に特殊です。市場の動向や経済指標、国際的な政治情勢に敏感に反応する証券業界では、迅速かつ正確な情報のキャッチアップが求められます。

市場が激しく変動するタイミングにおいては2日前の情報がもはや古く役に立たないこともあります。

楽天証券やSBI証券などの企業では、株式やFX、投資信託といった多岐にわたる金融商品を取り扱っており、それぞれのターゲット顧客に適したマーケティング施策が必要です。

さらに、新規顧客の獲得と取引量の増加が重要なKPIとして設定される中、顧客の投資行動を促すための戦略的なマーケティングが欠かせません。次に、これらの特徴を踏まえた具体的なマーケティング業務について詳しく見ていきましょう。

世界の動向によって戦略・戦術を変えていく

証券業界におけるマーケティングは、常に変動する世界情勢を反映する必要があります。株式市場や為替市場は、国際的な経済指標や政治的な出来事に敏感に反応します。

そのため、マーケティング戦略は日々のニュースや市場動向を踏まえた柔軟な対応が求められます。

たとえば、米国のFRBが金利政策を変更するとなれば、その影響は日本市場にも波及し、顧客の投資意欲に直結します。こうした変動要素に迅速に対応することで、顧客に対して適切な投資アドバイスやタイムリーなキャンペーンを提供し、顧客満足度を高めることができます。

株・FXなどの商材によって業務が分かれる

証券業界では、取り扱う商材によってマーケティング業務の内容が大きく異なります。

たとえば、株式投資とFX取引では、ターゲットとなる顧客層や求められる情報提供の内容が異なります。

株式投資は長期的な資産形成を目指す投資家に対してリスク管理や企業分析の情報が求められる傾向がありますが、FXは短期的な為替差益を狙うトレーダーに対してリアルタイムな情報提供が重要な傾向にあります。

そのため、マーケティング担当者は各商材の特性を深く理解し、それぞれに最適化されたコミュニケーション戦略を立案・実行することが求められます。

新規顧客を増やすことがミッション

証券会社のマーケティングの大きなミッションの一つは、新規顧客の獲得です。

競争が激しいこの業界では、他社との差別化を図り、いかに新しい顧客を取り込むかが勝敗を左右します。なぜなら投資家の資金には限りがあり、その限られた資産をいくつもの証券会社に口座を開き資産を分散する投資家の方が少ないからです。

(資産を多く持っている投資家でも複数口座を作ることはあるでしょうが、メイン口座とサブ口座で分ける程度で多くの資金はメイン口座に入ることが多いです)

オンライン広告やアフィリエイト、SEO対策など、デジタルマーケティングの手法を駆使して、潜在的な投資家をターゲットにリーチすることが重要です。

また、新規顧客の獲得だけでなく、その後のフォローアップも重要です。、新規顧客が長期的に証券会社を利用し続けるための施策を講じ、リテンションを図ることで、顧客生涯価値(LTV)を最大化します。

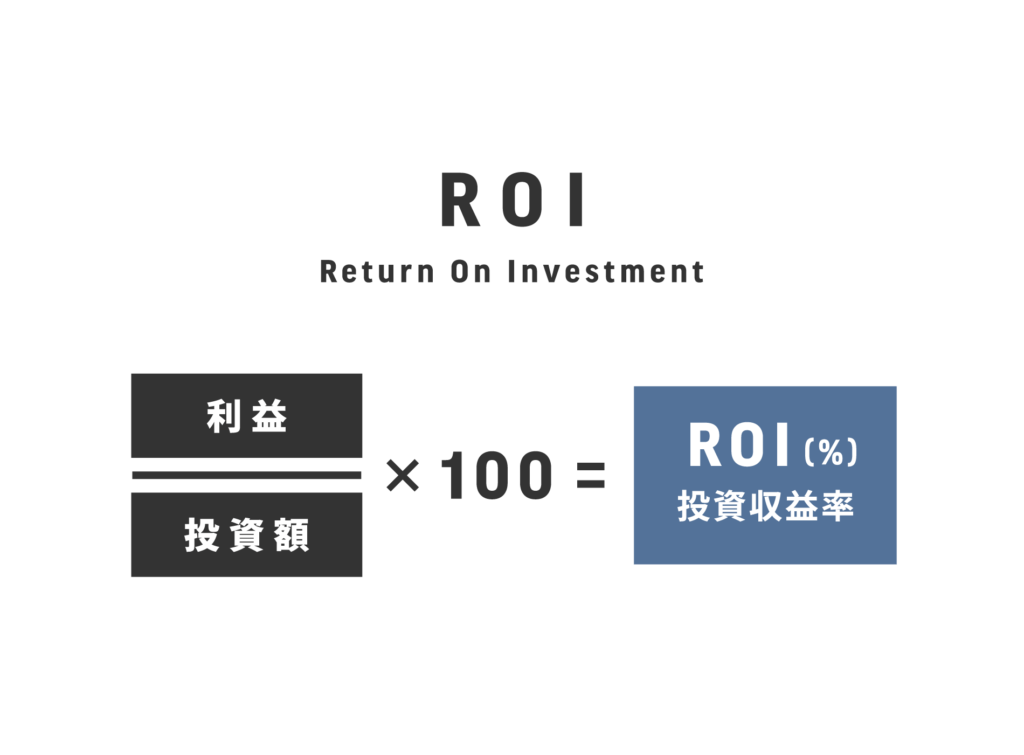

取引量(トレード)を増やすこともKPI

証券会社にとって、顧客の取引量を増やすことも重要なKPIの一つです。

というのも証券会社が利益を得るポイント(マネタイズ)は投資家がトレードをした際の手数料がメインだからです。

つまり顧客が頻繁に取引を行うことで、手数料収入が増加し、会社の収益に直接的に寄与します。

そのため、マーケティング活動においては、取引の活性化を促すキャンペーンやプロモーションが頻繁に行われます。

例えば、期間限定の手数料割引キャンペーンや、新しい取引プラットフォームの提供など、顧客のトレード活動を促進する施策を展開することで、取引量の増加を図ります。

また、トレードに関する情報提供やセミナーの開催も、顧客が取引に積極的に参加する動機付けとなり得ます。

金融商品取引法や景表法の理解も必要

証券業界のマーケティングを行う上で、金融商品取引法や景表法の理解は不可欠です。

これらの法律は、金融商品の販売や広告において守るべきルールを定めており、違反すると金融庁の立ち入り検査や最悪の場合業務停止命令など厳しい罰則が科される可能性があります。

たとえば、広告において過剰な利益の誇張やリスクの軽視を行うと、景表法違反に該当する可能性があり、顧客に誤解を与えないように慎重な表現が求められます。

また、金融商品取引法に基づく適切な情報開示や顧客保護の観点から、マーケティング活動全般において法令遵守の姿勢が求められます。

このため、マーケティング担当者は法律に精通し、コンプライアンスを意識した業務を遂行することが重要です。

証券業界でデジタルマーケティングのインハウス化を実施する効果

証券業界でデジタルマーケティングをインハウス化することには、さまざまな効果が期待されます。

自社の金融知識を持つ社員がマーケティング業務を担当することで、より顧客に響くメッセージを発信できる点は、その大きなメリットの一つです。

また、市場の変動に迅速に対応し、適切な施策をスピーディに打てる体制を整えることが可能となります。

例えば、SBI証券では、マーケティング業務の一部インハウス化により、市場の動きに即したキャンペーンを展開し、迅速な対応で成果を上げています。

次に、インハウス化によってどのような具体的な効果が得られるのかを詳しく解説していきます。

金融の専門知識を生かしつつマーケティング業務ができると顧客価値や成果向上に繋げやすい

証券業界では、金融の専門知識を持つ社員が直接マーケティング業務に関わることで、より顧客価値の高い施策を展開することができます。

金融市場は複雑であり、顧客が求める情報やサービスも多岐にわたります。

そのため、専門的な知識を持つ社員がマーケティング戦略を立案・実行することで、顧客のニーズにより的確に応えることができ、結果として顧客満足度や成果の向上に繋がります。

また、証券業界ならではの商品の特性やリスクを正しく理解している社員がマーケティングを担当することで、顧客に対して適切な情報提供が可能となり、信頼性の高いコミュニケーションが実現します。

市況の変動にクイックに対応できる(金利変動、経済指標、日銀発言、FRB)

証券業界では、金融市場の動向が常に変動しており、迅速な対応が求められます。

インハウス化を進めることで、市況の変動に対して素早く対応できる体制を構築できます。

たとえば、金利変動や経済指標の発表、日銀やFRBの政策変更など、市場に大きな影響を与える出来事に対して、すぐにマーケティング施策を展開することで、顧客に対してタイムリーな情報提供やプロモーションを実施することが可能です。

これにより、顧客の関心を引きつけ、迅速に取引を促進することができます。

この素早い行動というのがとても重要です。市況が常に変動している中で市況が盛り上がっているタイミングで施策を打つことで効果を最大化できます。

逆に社内の手続きや依頼業務に時間が大幅にかかってしまい、いざ施策を打つぞとなっても、そのタイミングでは市況の盛り上がりは沈静化しているというケースもあります。これでは施策効果は半減してしまいます。

市場の変動に即応できるスピード感は、証券業界において競争優位を築くための重要な要素です。

専門人材が社内にいることで他部署連携がスムーズ(相談、複雑な施策)

証券業界でのデジタルマーケティングをインハウス化することにより、専門的な知識を持つ人材が社内に常駐することになります。

これにより、他部署との連携がスムーズになり、より複雑な施策や相談にも迅速に対応できるようになります。

例えば、顧客の資産運用に関する具体的なキャンペーンを展開する際、マーケティング部門と営業部門が密に連携し、顧客ニーズに応じた適切なプロモーションを行うことができます。

また、社内に専門知識を持つ人材がいることで、マーケティング戦略の策定や実行においても、より現実的かつ効果的なアプローチが可能となり、施策の成功率を高めることができます。

コスト削減と施策成果最大化を同時に実現できる

インハウス化を進めることで、外部の代理店・ベンダーに依存せず、自社内で施策を完結させることができます。

これにより、外部委託にかかるコストを大幅に削減することができ、結果としてコストパフォーマンスの向上が期待できます。

また、社内で施策を完結することで、より緻密で現実的な施策を立案・実行することが可能となり、施策の成果を最大化することができます。

証券業界では、市場環境の変化に敏感に対応しながらコストを抑えつつ高い成果を出すことが求められます。

そのため、インハウス化によるコスト削減と施策成果の最大化は、非常に重要な成功要因となります。

証券業界にあるデジタルマーケティング業務一覧

証券業界におけるデジタルマーケティング業務は非常に広範です。

アフィリエイトを通じた顧客獲得から、ウェブ広告やSNS広告によるブランド認知の向上、さらにはマーケティングオートメーションを活用した顧客行動分析といった多岐にわたる業務が行われています。

楽天証券やマネックスなどでは、これらのデジタルマーケティング手法を駆使して、顧客の投資意欲を喚起する戦略を展開しています。

次に、これらの業務がどのように運用され、インハウス化によってどのように最適化されているのかを深掘りしていきましょう。

アフィリエイト

証券業界におけるアフィリエイトマーケティングは、新規顧客の獲得や既存顧客の取引促進に効果的な手法です。金融系の企業はこのアフィリエイトをメインに展開していることが多いです。

アフィリエイトを通じて、証券会社のサービスを紹介するパートナーサイトを活用し、見込み顧客にリーチすることができます。報酬体系が明確で、成果に応じた支払いが可能なため、効率的にマーケティング予算を活用できます。

また、アフィリエイトプログラムの運用を通じて、パートナーとの関係を深め、長期的な協力関係を築くことも重要です。

証券業界では、株式投資やFX取引など、多様な商品ラインナップを持っているため、アフィリエイト戦略も複雑であり、ターゲットに合わせた効果的なキャンペーン設計が求められます。

web広告

web広告は、証券業界において新規顧客獲得や既存顧客の取引促進において非常に重要な手法です。

Google広告やYahoo!広告などを活用したリスティング広告や、ターゲット顧客に直接リーチするディスプレイ広告が一般的です。

これらの広告は、証券会社のサービスやキャンペーンを広く認知させるために効果的であり、クリック率やコンバージョン率を高めるための最適化が求められます。

また、証券業界ならではの複雑な商品やサービスを分かりやすく伝えるために、クリエイティブなアプローチが重要です。

広告内容やターゲティングを市場環境や顧客ニーズに合わせて柔軟に調整することで、より高い効果が期待できます。

SNS広告

SNS広告は、証券業界でもますます重要性を増しているマーケティング手法です。Facebook、X(ツイッター)、Instagramなどのプラットフォームを活用し、ターゲット顧客に対して直接的かつインタラクティブなコミュニケーションが可能です

SNS広告は、証券会社のブランド認知を高めるだけでなく、新規顧客の獲得や既存顧客のエンゲージメント向上にも効果を発揮します。

特に、若年層やデジタルネイティブ世代のユーザーに対しては、SNS広告が最も効果的なアプローチの一つです。

また、SNS上でのユーザーの反応やコメントをリアルタイムで確認し、迅速に対応することで、顧客との信頼関係を強化し、よりパーソナライズされたサービスを提供することが可能です。

マス広告

マス広告は、証券業界でのブランド認知やイメージ向上に欠かせない手法です。

テレビやラジオ、新聞などのマスメディアを活用した広告は、広範な層にリーチすることができ、証券会社の信頼性や社会的な認知度を高めるために有効です。

特に、証券業界では、企業としての信頼性が顧客からの信頼を得るための重要な要素であり、マス広告を通じてそのメッセージを効果的に伝えることができます。

GMO証券などは空港と飛行機を繋ぐボーディングブリッジと呼ばれる通路にポスター広告を良く出しています。

また、大規模なキャンペーンや新商品リリース時には、マス広告が非常に効果的であり、市場全体に対して強力なインパクトを与えることが可能です。

マーケティングオートメーション

マーケティングオートメーションは、証券業界におけるマーケティング活動の効率化と効果向上を図るための重要なツールです。

リードの獲得から育成、顧客のエンゲージメント向上までを一元的に管理し、最適なタイミングで最適なメッセージを顧客に届けることができます。

例えば、顧客の取引履歴やウェブサイトの閲覧履歴を基に、パーソナライズされたメールを自動送信することで、顧客の関心を引きつけ、取引を促進することが可能です。

また、マーケティングオートメーションを活用することで、複雑なキャンペーンの管理が容易になり、リソースの効率的な配分が可能となります。

SEO対策

SEO対策は、証券業界におけるデジタルマーケティングの基本中の基本です。

検索エンジンで上位表示されることで、新規顧客の獲得に繋がります。

当たり前ですが、「投資で儲かる」「リスクなしで稼ぐ」などの歪曲した表現は書けません。また市況感においても流動的に変化があるため、

特に、金融商品や投資に関する情報を求めているユーザーにとって、信頼性のある情報源として証券会社のウェブサイトが上位に表示されることは、非常に重要です。

SEO対策をしっかりと行うことで、オーガニック検索からのトラフィックを増やし、広告費をかけずに新規顧客を獲得することが可能です。

また、SEOは長期的な視点で取り組む必要があり、継続的なコンテンツの更新やサイト構造の最適化が求められます。

UOB (User Onboarding)

User Onboardingは、新規顧客がスムーズにサービスを利用開始できるようにするプロセスであり、証券業界においても非常に重要です。

新規顧客が証券会社のサービスを利用し始める際に、登録や口座開設の手続きが複雑であれば、顧客は途中で離脱してしまう可能性があります。

UOBをしっかりと設計し、簡単で分かりやすいプロセスを提供することで、顧客がスムーズに取引を開始でき、結果として顧客満足度の向上に繋がります。

さらに、初回の取引を促進するためのガイドやサポートを提供することで、顧客の取引アクティビティを高め、リテンションを強化することができます。

VOC(顧客の声)

VOC(顧客の声)は、証券業界のマーケティング戦略を構築する上で欠かせない要素です。

顧客のフィードバックを積極的に収集し、サービスの改善や新しい商品開発に反映させることで、顧客満足度を高めることができます。証券会社にとって、顧客の声は非常に貴重な情報源であり、リアルタイムで市場のニーズを把握するために重要です。

また、VOCを活用することで、顧客の不満や課題を早期に発見し、迅速に対応することができるため、ネガティブな口コミの拡散を防ぐ効果もあります。顧客との信頼関係を築くためには、常に顧客の声に耳を傾け、それに基づいた改善策を実施することが不可欠です。

ロイヤリティ向上

顧客ロイヤリティの向上は、証券業界において長期的な成功を収めるために重要な課題です。

顧客が一度サービスを利用し始めた後、その顧客が継続的に利用し続けるかどうかは、証券会社の収益に大きな影響を与えます。そのため、ロイヤリティを向上させるための施策が欠かせません。

具体的には、優れた顧客サービスの提供や、リワードプログラム、パーソナライズされたオファーなどが効果的です。また、顧客のライフサイクルに合わせたマーケティング戦略を展開し、常に顧客との関係を深めていくことで、長期的な信頼関係を築くことができます。

証券業界でデジタルマーケティングのインハウス化を実施する上での課題

デジタルマーケティングのインハウス化を進めるにあたり、証券業界ではいくつかの課題が浮上します。まず、金融の専門知識を持つ人材の確保が難しい点です。

また、既存の業務とマーケティング業務を両立させるためには、時間とリソースが必要となります。さらに、証券業界特有の規制やコンプライアンスの観点からも、インハウス化には慎重な対応が求められます。これらの課題をどのように克服し、インハウス化を成功させるかが、次の段階での検討ポイントとなります。

専門人材の採用が難しい

証券業界でデジタルマーケティングをインハウス化する際に最も大きな課題の一つが、専門人材の採用です。

証券業界は高度な金融知識とデジタルマーケティングのスキルが求められるため、この両方を兼ね備えた人材を見つけることは非常に困難です。

さらに、競争が激しい市場において、優秀な人材を確保するためには、魅力的な報酬やキャリアパスを提示する必要があります。しかし、こうした条件を整えることは簡単ではなく、多くの企業が苦戦している現状です。

専門人材が確保できない場合、既存の社員に対するトレーニングや外部の専門家との連携を強化することが求められます。

マーケターを育成するにもリソースが必要

デジタルマーケティングのインハウス化を進めるためには、社内でマーケターを育成することが不可欠です。しかし、これは簡単なことではありません。育成には時間とリソースがかかり、その間、他の業務が滞るリスクもあります。

特に証券業界では、金融の専門知識とマーケティングスキルの両方が求められるため、育成プログラムの設計は複雑で、効率的な教育方法が求められます。

さらに、育成にかけるリソースを確保することが難しい場合、短期間で成果を上げることは困難です。そのため、計画的にリソースを割り当て、長期的な視点で育成を進めることが重要です。

自社のみだと育成が難しい

証券業界でのデジタルマーケティングのインハウス化において、育成の課題は想像以上に深刻です。

特に自社のみでの育成は、専門知識や実践経験の不足が障壁となります。

証券業界の特性上、金融の専門知識が求められるため、他の業界とは異なり、一般的なマーケティング研修だけでは不十分です。

また、デジタルマーケティングの最新トレンドや技術に対応するためには、継続的な学習が必要ですが、これを自社内で完結させることは難しい場合が多いです。

このため、外部の専門機関やコンサルタントとの連携が重要となります。外部のリソースを活用することで、自社の育成プログラムを補完し、より効果的なインハウス化を実現することができます。

人事異動が定期的にあることも

証券業界では、定期的な人事異動が行われることが一般的です。

しかし、この人事異動がデジタルマーケティングのインハウス化においては一つの課題となり得ます。

せっかく育成したマーケターが異動してしまうと、再び新たな人材を育成しなければならないという状況が発生します。このような繰り返しは、マーケティング施策の一貫性を欠く原因にもなり、また新たな担当者が業務に慣れるまでの間、施策の進行が遅れる可能性もあります。

人事異動の影響を最小限に抑えるためには、異動の際にしっかりとした引き継ぎを行い、知識やノウハウが失われないような体制を整えることが必要です。

既存業務との掛け持ちでマーケティング業務を実施する場合がある

証券業界では、マーケティング業務を他の業務と掛け持ちで行うことがしばしばあります。

しかし、これがインハウス化を進める際には大きな障壁となります。既存業務が忙しい中で、さらに新しい業務を追加することで、スタッフの負担が増え、結果として業務効率が低下する可能性があります。

他社の失敗事例でいえば、トップダウンでインハウス化の号令がかかったはいいが、既存業務と掛け持ちで現場が疲弊してしまい結局代理店委託へ先祖返りしたというケースは決して少なくありません。

特に、証券業界では業務の専門性が高いため、マーケティング業務と他の業務を両立させることは簡単ではありません。これに対処するためには、業務の優先順位を明確にし、リソースの適切な配分が求められます。

また、必要に応じて外部リソースを活用することで、スタッフの負担を軽減し、インハウス化をスムーズに進めることが可能です。

必要に応じて稟議が長く意思決定が遅くなる

証券業界では、規制やリスク管理が非常に厳格であるため、意思決定プロセスが複雑で時間がかかることが多いです。デジタルマーケティングのインハウス化においても、稟議が長引くことで施策の実行が遅れる可能性があります。

特に、市場の動きに迅速に対応する必要があるデジタルマーケティングでは、意思決定の遅延は大きなデメリットとなります。この問題に対処するためには、稟議プロセスを見直し、必要な手続きを簡略化することが重要です。

また、迅速な意思決定をサポートするためのツールやシステムを導入し、施策のスピード感を保つことが求められます。

証券業界でデジタルマーケティングのインハウス化を実現するポイント

インハウス化を成功させるためには、いくつかの重要なポイントがあります。

まず、市場の変動に迅速に対応できるよう、準備を整えることが必要です。

さらに、新卒の育成や、外部パートナーとの連携を強化することで、長期的な視野でインハウス化を推進することが求められます。

また、リスクを最小限に抑えつつ、段階的にインハウス化を進めることが、成功の鍵となります。これから、その具体的なアプローチ方法について詳しく探っていきましょう。

市況に応じて施策を打てるように前段階から準備をしておく

証券業界でのデジタルマーケティングをインハウス化する際、成功のカギとなるのは、市況に応じて迅速に施策を打てる体制を整えることです。

特に、経済状況や金融市場の変動に即応するためには、あらかじめ複数のシナリオを想定し、それに応じた施策を準備しておくことが不可欠です。

この準備段階での計画がしっかりしていれば、市況が変動した際にも迅速に対応し、競争優位を維持することが可能です。

例えば、金利が急激に変動した場合に、すぐに対応できるキャンペーンや広告戦略を用意しておくことで、顧客の関心を引きつけ、取引量を増やすことができます。

また、市場の変化に柔軟に対応するためには、常に最新の情報を収集し、データドリブンな意思決定を行うことが重要です。

場合によっては新卒を一から育成も検討

証券業界でデジタルマーケティングのインハウス化を進める際、専門知識を持った人材の確保が課題となります。

この課題を解決する一つの方法として、新卒社員を一から育成することが考えられます。

新卒社員は柔軟性があり、会社の文化や価値観に馴染みやすいため、長期的に見て有望なマーケターとして育成することが可能です。また、新卒の社員に対しては、業界特有の知識やスキルを体系的に教育できるため、インハウス化に適した人材を育てる土壌を作ることができます。

このように、一から育成するアプローチは時間がかかるものの、長期的には会社にとって大きなメリットをもたらすでしょう。

支援会社を見つけて勝ちパターンを作っておくほうが費用対効果が高い

証券業界でのデジタルマーケティングのインハウス化を進める際には、全てを自社で完結させることが必ずしも最善策ではありません。

特に、初期段階では外部の支援会社と連携し、彼らの知見やリソースを活用することで、効率的に成果を上げることができます。支援会社と協力して「勝ちパターン」を作り上げ、それを基に自社内での運用を確立することで、長期的なコスト削減と成果の最大化が可能です。

支援会社との協働により、成功事例やベストプラクティスを早期に構築でき、それを社内に浸透させることで、より高い費用対効果を実現できます。

コストを削減するのに支援会社を使うとコストが上がることを懸念されるケースがありますが、どの時間軸でみるかによって費用対効果は変わってきます。自社内で長い時間をかけながらゆっくりでも自主的に学び失敗を重ねながら実施するか、初期にコストをかけて、勝ちパターンや体制整備、ドキュメント等の方針作成を短期で整えてしまい、中長期的に外注費を抑制すると同時に成果を上げていくかは企業様によってまちまちですが、時間という資産をどう使うのかは決裁者の方の投資判断が重要になってきます。

短期的な成果にこだわらず中長期で見る

デジタルマーケティングのインハウス化において、短期的な成果にとらわれず、中長期的な視点で取り組むことが成功の鍵です。

特に証券業界では、マーケティング施策の効果が現れるまでに時間がかかることが多いため、短期的な結果に一喜一憂せず、長期的な戦略を持つことが重要です。

インハウス化を成功させるためには、継続的な学習と改善を繰り返しながら、マーケティング施策を洗練させていくプロセスが求められます。

例えば、新しいキャンペーンを実施する際も、短期的な売上の増加だけでなく、ブランド認知度の向上や顧客ロイヤリティの強化など、中長期的な成果を見据えて計画を立てることが重要です。

インハウス化を中長期的なプロジェクトとして捉え、持続的な成長を目指すことで、最終的な成功を手にすることができるでしょう。

証券業界におけるインハウス化(内製化)の成功事例

インハウス化の成功事例は、証券業界にも数多く存在します。

例えば、アフィリエイト運用をインハウス化して、コスト削減と成果向上を同時に実現した事例があります。楽天証券では、アフィリエイト広告の運用を自社で行うことで、外部委託費用を削減し、より精度の高いターゲティングを実現したケースもあります。

また、ウェブサイトの運用やコンテンツ制作を内製化し、顧客満足度の向上に繋げた例もあり、このような成功事例を基に、他の証券会社でもインハウス化を推進し、さらなる成果を追求することが可能です。

次に、これらの事例を詳しく解説し、インハウス化のメリットと成功要因を明らかにしていきます。

アフィリエイト運用業務を自社内でインハウス化してコスト削減と成果向上を同時に実現した事例

証券業界におけるデジタルマーケティングのインハウス化が成功した一例として、アフィリエイト運用業務のインハウス化が挙げられます。

外部エージェンシーに依存せず、自社内でアフィリエイト広告の運用を行うことで、運用コストを大幅に削減することができます。

また、社内のマーケティングチームが直接運用を担当することで、広告効果のリアルタイムなモニタリングと迅速な施策改善が可能となり、成果向上にも寄与しています。

インハウス化によるコスト削減と同時に、マーケティング施策の精度と効果を高めることができたこの事例は、他の企業にとっても大いに参考になるでしょう。

LPの制作やサイト運用を内製化して顧客の声や課題を自社内にノウハウとして蓄積して改善を実現した事例

もう一つの成功事例として、ランディングページ(LP)の制作やサイト運用を内製化することで、顧客の声や課題を自社内に蓄積し、継続的な改善を実現したケースがあります。

某M社では、これまで外部に委託していたLPの制作をインハウス化することで、制作コストを削減するとともに、顧客のフィードバックを迅速に反映する仕組みを整えました。

さらに、サイト運用も内製化することで、ユーザーの行動データをリアルタイムで収集・分析し、よりユーザー目線に立った改善を迅速に行える体制を構築しました。

この結果、顧客満足度の向上に繋がり、サイトのコンバージョン率も大幅に改善されたのです。

これはとても効果的で金利や為替が動いたタイミングでのスピーディーな施策反映により目に見えて内製化以前と比べて施策効果が高まりました。

内製化により、マーケティング施策が持続的に進化し続ける仕組みを構築したこの事例は、他の証券会社が取り組むべきインハウス化の好例といえるでしょう。

まとめ

いかがだったでしょうか。

証券会社のマーケティング業務は多岐に渡っており、他業界と比べても施策幅が広いことが特徴です。

一定量自社内で業務を持つインハウス化は一見大変なようにも思えますが、コスト改善や成果向上はもちろん、意思決定のスピードや、ターゲットに効率的な施策を打ち出すことが可能となりますので、ぜひご検討ください。

株式会社プロストイック

株式会社プロストイック